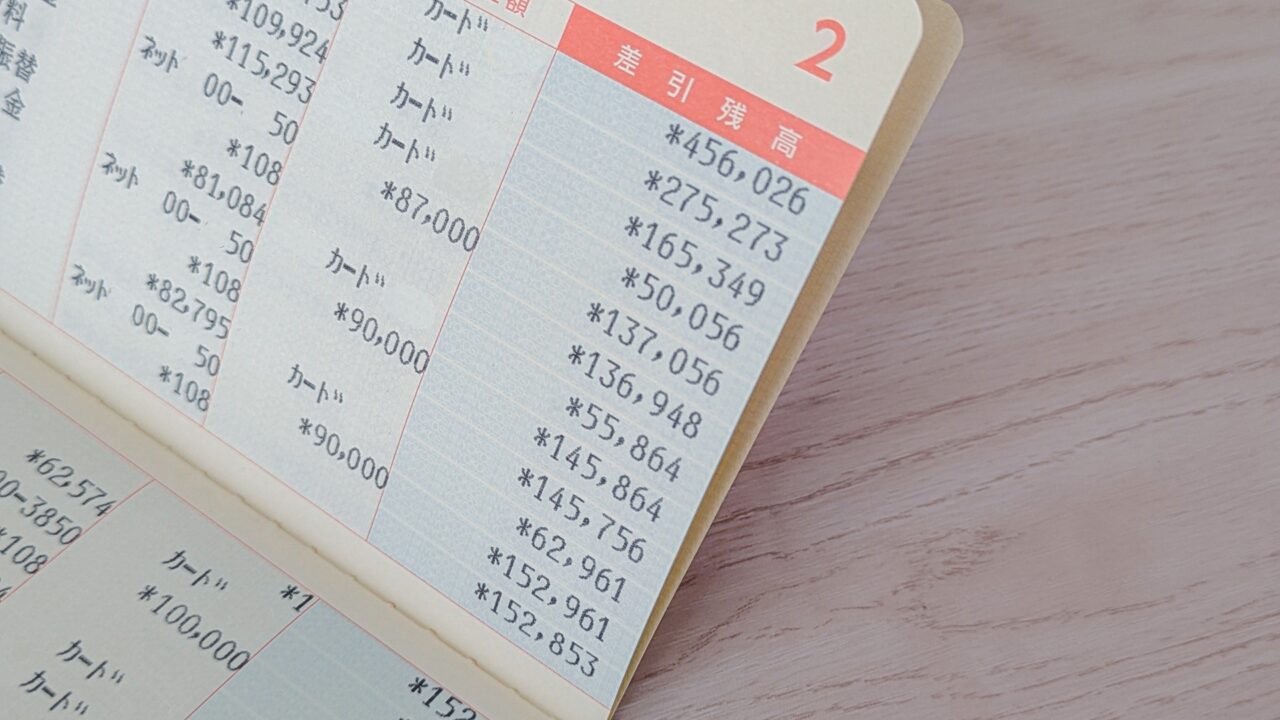

中小企業や個人事業主にとって、売掛金の入金サイトが長期化している、あるいは急な資金ニーズが発生したとき、「売掛債権を早く現金化できたら…」と感じる場面が少なくありません。そんなときに選択肢となるのが「ファクタリング」です。融資ではなく売掛債権を売却して資金を得るこの仕組みは、借入金(負債)を増やすことなく資金調達できるため、財務上の自由度を確保したい経営者にも注目されています(※1)。

とはいえ、ファクタリングを活用するためには、「どの種類を選ぶか」「手数料はどれくらいか」「契約方式・譲渡登記の有無」「即日入金やスピード審査対応か」といった複数の視点から比較・分析する必要があります。特に「即日入金に対応」「最短で手続き完結できる」サービスを選びたいなら、業者による差も大きいため、予備知識が欠かせません。

本記事では、まずファクタリングの代表的な種類と、それぞれの特徴を整理し、次に手数料相場・その決まり方・抑えるためのポイントを解説します。そして、契約方式や譲渡通知・登記の有無という観点から比較を行い、最後に「即日入金・スピード審査」に強いファクタリング会社を具体的に紹介します。これを読むことで、あなたの資金繰りにおいて「売掛債権を早く現金化したい」という課題に対し、より適切な判断ができるようになります。

1. 即日入金ファクタリングとは何か

急増する即日資金ニーズの背景

日本政策金融公庫の調査(2024年度版「中小企業の資金繰り動向」)によると、資金繰りの悪化を理由に短期資金を求める企業は前年より約15%増加しています。背景には、取引先の支払い条件の長期化や、原材料費・人件費の上昇など、予測不能なコスト増加が挙げられます。このような状況の中で、「即日現金化」を実現できる手段としてファクタリングが注目されているのです。

ファクタリングは、企業が保有する売掛債権(請求書)を専門会社に売却し、代金を早期に受け取る仕組みです。従来は入金まで数週間かかるケースもありましたが、クラウド審査や電子契約の普及によって、最短数時間で入金が完了するサービスも登場しました。

即日入金サービスの特徴と仕組み

即日対応型ファクタリングの最大の特徴は、「審査〜契約〜入金」までがオンラインで完結することです。利用者は請求書や通帳の写しなど必要書類をアップロードし、AIによる自動スコアリング審査を経て、条件が合えばその日のうちに資金が振り込まれます。

このスピードを支えているのが、クラウド型与信システムと電子契約の導入です。これにより、従来のように郵送での契約書のやり取りや、対面面談が不要となり、特に個人事業主やフリーランスの間で急速に普及しています。

即日資金化を選ぶ際の留意点

ただし、「即日入金」という利便性の裏には、手数料の上昇や取引リスクの偏りといった課題も存在します。特に、審査を簡略化している分、取引先の信用情報に不明点があると手数料率が高く設定される傾向があります。資金化のスピードを優先しすぎると、結果的にコストが膨らむ場合もあるため、手数料・契約内容・再契約条件などを慎重に比較することが重要です。

即日ファクタリングは、緊急時の強力な資金調達ツールである一方、長期的な資金戦略の一部としてバランスよく活用することが、安定した経営に繋がると考えられます。

2. ファクタリングの基本構造と2社間・3社間の違い

取引構造を理解することが第一歩

ファクタリングには「2社間取引」と「3社間取引」が存在します。2社間とは、利用者(売掛金保有者)とファクタリング会社のみで契約を結ぶ方式で、取引先には通知されません。これに対して3社間では、売掛先企業も契約に参加し、債権譲渡が正式に通知されます。

スピードとコストのトレードオフ

即日入金を重視する場合、多くの利用者が選ぶのは2社間ファクタリングです。通知が不要なためスピードが圧倒的に速く、審査もシンプルに進行します。ただし、その分手数料は3社間より高く、10〜30%程度になることが一般的です。

一方、3社間は手数料が3〜10%前後と低く抑えられますが、契約手続きと売掛先の同意取得に時間がかかるため、即日入金には不向きです。

選択基準と活用のコツ

資金調達の目的が「つなぎ資金」や「短期の支払い対応」であるなら、スピード重視の2社間が適しています。一方、取引先が信頼できる場合や長期的利用を考えるなら、コストを抑えた3社間が有効です。利用目的と事業規模に合わせ、どちらを選ぶかを明確にすることが重要です。

3. 即日対応が可能な条件と事前準備

申請から入金までの流れを理解する

即日入金を実現するには、申請から審査、契約、振込の各ステップを最短で通過する必要があります。多くのファクタリング会社は、平日午後2時頃までに書類が揃えば当日入金が可能としています。

スムーズな審査のための書類準備

必要書類は主に以下の3点です。

- 売掛先への請求書

- 通帳コピー(入金履歴確認用)

- 代表者の本人確認書類

書類に不備があると審査が止まってしまうため、事前準備がスピード対応の鍵となります。

信頼性を示すデータの重要性

取引先の入金実績や継続的な請求履歴を提示できれば、スコアリング審査で有利になります。クラウド会計ソフトと連携して自動で売掛情報を送る仕組みを活用すると、審査時間を短縮できます。

4. 審査スピードを左右する要素

重要なのは「債権の質」と「売掛先の信用力」

審査時間を短縮するには、売掛先の信用が高いほど有利です。上場企業や公共団体との取引であれば、即日入金率が高まります。逆に、新設法人や小規模取引先の場合、確認作業に時間がかかる傾向があります。

AI与信とオンライン審査の進化

2023年以降、多くのファクタリング会社がAI与信を導入しています。過去の入金履歴や請求頻度を自動解析し、リスクスコアを算出する仕組みで、これにより審査時間が従来の1〜2日から数時間に短縮されました。

事前相談の効果

申込前に電話やチャットで相談することで、必要書類や対応時間を明確にでき、実際の入金スピードが格段に上がります。事前コミュニケーションも即日化の鍵です。

5. 手数料の仕組みと相場比較

ファクタリング手数料の内訳

手数料には、債権買取手数料・事務手数料・振込手数料が含まれます。即日入金型ではリスクヘッジのため買取手数料が高く設定される傾向にあります。

相場の目安

- 2社間ファクタリング:10〜30%前後

- 3社間ファクタリング:3〜10%前後

- オンライン完結型(少額):5〜15%前後

実際の手数料は取引額・売掛先の信用・契約形態によって変動します。

手数料を抑える工夫

同条件で複数社から見積りを取る「相見積り」が有効です。また、同じ会社で継続利用することで、2回目以降の手数料が下がるケースもあります。

6. オンライン完結型サービスの特徴

デジタル審査の普及

電子署名法の改正(2023年)以降、電子契約の法的効力がさらに明確化されました。これにより、オンライン完結型のファクタリングサービスが急増しています。

利用者層の広がり

従来は法人中心でしたが、現在ではフリーランスや個人事業主も多く利用しています。特にWeb制作、軽配送、SESなど、請求サイクルが長い業種で人気です。

セキュリティと個人情報保護

主要なオンライン型事業者は、個人情報保護法に基づく「プライバシーマーク」や「ISMS認証」を取得済みです。安全性を確認する指標として活用できます。

7. 即日入金が得意なファクタリング会社の比較

比較の基準を明確にする

選定基準は「手数料率」「最短入金時間」「対応額」「契約形態」の4点です。

代表的な事業者の傾向(名称は非記載)

- 即日入金率が高いサービスは、少額債権(10〜100万円)に強い

- 高額取引(1000万円以上)は翌日対応が多い

- 審査スピードと安全性のバランスが重要

地域別・業種別の傾向

首都圏ではクラウド完結型、地方では対面サポート型のニーズが高い傾向にあります。自社の業種・所在地に適したタイプを選ぶとスムーズです。

8. 契約時に注意すべきポイント

契約内容の確認

契約書では、手数料の計算方法、入金期日、債権譲渡通知の有無を必ず確認します。特に「再譲渡禁止条項」や「キャンセル料」などの細部も要注意です。

違法業者への警戒

金融庁は「ファクタリングを装った貸付業者」への注意喚起を行っています。契約書に「利息」「返済」などの文言がある場合は要警戒です。

契約前チェックリスト

- 登録住所・法人番号の有無

- 電話・メール対応の丁寧さ

- 手数料率が極端に安くないか

9. トラブル回避と信頼性の見極め方

よくあるトラブル事例

- 契約後の追加費用請求

- 実際の入金遅延

- 契約解除条件の不明確さ

安心できる事業者の見極め方

公式サイトで「会社概要」「代表者氏名」「所在地」「古物商許可番号」などが明示されているかを確認しましょう。また、口コミサイトよりも公的情報源(登記情報・法人番号公表サイト)を参照する方が確実です。

専門家相談の活用

契約内容に不安がある場合、中小企業診断士や弁護士への無料相談を活用するのも有効です。多くの商工会議所が相談窓口を設けています。

10. 最短資金化を実現するための実践ステップ

申請から入金までの時間短縮術

- 必要書類を事前に電子化しておく

- 平日午前中に申請を完了させる

- 売掛先の入金実績を提示する

この3点を押さえるだけで、即日入金の成功率が大幅に高まります。

リピーター優遇制度の活用

多くの事業者が「再利用者優遇プラン」を設けており、2回目以降は審査省略・手数料割引が適用されます。長期的な資金戦略の一環として賢く活用しましょう。

緊急時の行動指針

どうしても当日中に資金が必要な場合は、申込直後に電話連絡し「最優先審査希望」と伝えることが重要です。担当者による手動対応が早まる傾向があります。

エピローグ:スピードと安全性を両立した資金調達の新常識

即日入金対応のファクタリングは、資金繰りの課題を抱える中小企業や個人事業主にとって、極めて実用的な選択肢となりました。従来の金融機関融資では対応できなかった短期的資金ニーズを、オンライン完結・非対面で迅速に解決できるのが最大の魅力です。

ただし、「速さ」だけを追求するあまり、手数料や契約条件を軽視してしまうと、結果的にコスト負担が増すリスクもあります。信頼できる事業者を選び、必要な情報を正確に伝えることが、即日資金化を安全に成功させる鍵です。

今後、AI与信や電子債権取引の普及により、ファクタリングはさらにスピーディかつ低コストな仕組みへと進化していくと考えられます。事業者にとっては、これを一時的な資金調達手段としてだけでなく、「経営リスクを柔軟に吸収する仕組み」として戦略的に取り入れることが、安定経営の大きな一歩となるでしょう。